Производство СУГ из попутного нефтяного газа

Михаил Болдырев, руководитель направления «Газопереработка»

По материалам конференция «Рынок СУГ в России: Новые рубежи развития»

Сырьем для производства сжиженных углеводородных газов (СУГ) является углеводородный газ и стоимость производства в большей степени зависит от объема и качества этого газа. Все остальное— даже объем основного продукта — вторично.

Завод на 100 млн. нм3/год попутного нефтяного газа (ПНГ) стоит 25 — 30 млн. долларов «под ключ»; криогенный завод на 0,5 млрд. нм3/год природного газа (газа с газоконденсатного месторождения) 30 — 40 млн. долларов «под ключ». Обычная «бумажная» окупаемость таких инвестиций — 3 — 5 лет. Отклонения сроков «реальной» окупаемости бывают весьма серьезными.

Однако, если бы мы не были уверены в том, что хороший проект можно сделать всегда, то и не размышляли бы на эту тему. Как мы пришли к этой теме, в принципе?

Заинтересоваться темой производства пропан-бутана можно двумя путями: имея профессиональную деятельность, связанную с торговлей СУГ или со стороны технологии, т.е. имея интерес, завязанный на конструировании, производстве и поставках газоперерабатывающего оборудования. Наш случай второй.

Утилизация ПНГ

В середине

Интересный факт: Необходимость достижения 95% утилизации ПНГ диктуется Постановлением Правительства РФ от 8 ноября 2012 г. N 1148 «Об особенностях исчисления платы за выбросы загрязняющих веществ, образующихся при сжигании на факельных установках и (или) рассеивании попутного нефтяного газа».Это постановление касается только недропользователей, т.е. ПНГ, переданный на стороннюю переработку считается полностью утилизированным... вне зависимости от того, что с газом делает газопереработчик.

Со скрипом нефтяные компании стали искать способы «утилизации газа». Отсутствие профессионалов газопереработчиков в составе компаний, и полная неготовность существующих инжиниринговых компаний, работающих на Газпром или другого газового монополиста — Казмунайгаз в Казахстане, единая национальная компания в Туркменистане, семейные консорциумы в Узбекистане и пр., позволила заняться разработкой решений и поставками оборудования для ПНГ совсем новым людям, никогда прежде не имевших опыта работы с нефтяниками. Первые 10 лет формировался рынок «заказчиков и клиентов» и стоимости первых внедренных проектов были в основном астрономическими.

Пример, проекты Лукойл-Оверсиз в Казахстане, где стоимости производств «Тургай Петролеума» и «Каракудукмуная» превысили указанные выше значения в

С другой стороны, небольшие компании вынуждены были утилизировать ПНГ и не особо богатые компании построили производства по разумным ценам. Внутри проектов было много неразумного (и неэффективность в технологии, и выбранная корзина продуктов, и неоправданно раздутый штат сотрудников и т.д и т.п.), но работу для формирования новой волны инженерных компаний, специализирующихся на газопереработке, они дали.

Производство СУГ

Нам сами удалось довести до конца три проекта: два мини-ГПЗ с производством СУГ (около 50 тыс. тонн продукта в год каждый):

- Установка комплексной подготовки попутного нефтяного газа «Кен-Сары»

- Установка комплексной переработки попутного нефтяного газа «Кенлык»

Кроме того, реализован достаточно уникальный проект с получением этана, где производство этана в Республике Татарстан удалось поднять на почти 40%.

В этих работах нам довелось выполнять ключевую роль и превышение выше указанных бюджетов было незначительным. Этот факт воодушевляет и позволяет надеяться, что за 10 лет мы неплохо научились.

Сейчас волна «утилизации ПНГ» пошла на спад, но общий интерес к газу остался. База расширилась. В итоге, сейчас на рынке много потенциальных проектов по производству СУГ: на основе ПНГ, на основе газоконденсатных месторождений, на основе газов нефтепереработки. Технологии крайне близки, со своими нюансами конечно, но принципиальной разницы в производствах нет. Какой бы изначальный газ не выступал сырьем.

Состав газа

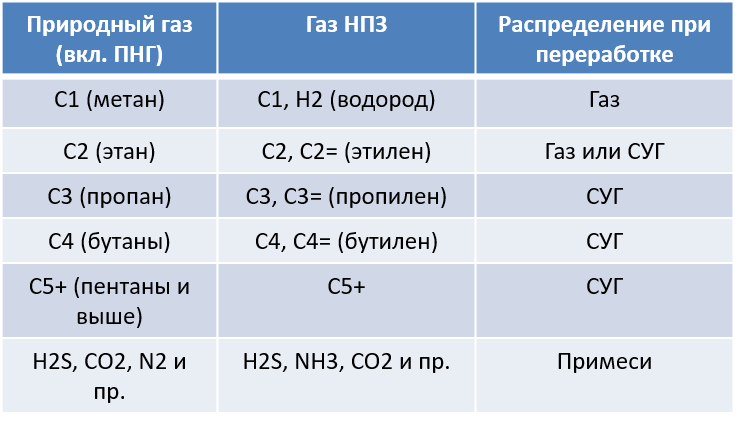

Все просто. С точки зрения физики нет ПНГ, нет природного газа, нет газов нефтепереработки и пр. Есть углеводородный газ с определенным давлением, содержанием целевых компонент и примесей. Обычно параметры сырьевых газов такие:

Бывает и экзотика 89% азота в ПНГ Башкирии и Приуралья, низкие давления природного газа на истощенных месторождениях, аномально «тощий» газ сеномана, высокосернистые газы Баяндинского и Астраханского месторождения. С такими необычными газами жизнь инженера веселей, а инвестиции не всегда привлекательны... Но, в «среднем по больнице» газы такие, как они указаны в таблице.

Производство СУГ за рубежом

Больше всего СУГов в мире производиться в Северной Америке (США и Канаде). Добыча газа в этом регионе всегда была одного порядка с добычей газа в России, но СУГа производилось и производится в разы больше. Типичная для североамериканца схема производства СУГ представлена на рисунке.

Газопереработкой на этом рынке занимаются, в основном, специализированные компании, которые образуют целую подотрасль «midstream». Midstream-компании, занимаются сбором и переработкой газа поставляемого различными добывающими компаниями. Основным продуктом их производств является СУГ, который в зависимости от контракта на переработку или остается в собственности переработчика или передается владельцу газа с удержанием части продукции (прибыли от ее реализации) в качестве платы за услуги газопереработчика.

Количество таких компаний в Северной Америке колоссально. Существуют даже отдельные формы собственности — MLP (Master Limited Partners), которые заточены под этот род деятельности, создавая возможность быстро привлекать инвестиции, создавать и оперировать газопереработческой компанией, окупаться, выходить из бизнеса и искать новую возможность для проекта.

В

Для сравнения, в России, в результате «утилизации ПНГ» образовалось лишь две компании, специализирующихся на газопереработке — это БлюЛайн, построивший два завода в ХМАО и Глоботэк, попытавшийся реализовать проект в Томской области. Вторые не выжили.

На этом все. Все прочие газоперерабатывающие мощности находятся в структуре недропользователей или, как Сибур, нефтехимиков. Хотя, именно Сибур можно рассматривать как полноценный аналог ТОП-10 американских midstream-компаний.

В итоге, по статистике Минэнерго, в 2014 г. в РФ переработано только 11.4% газа.

К